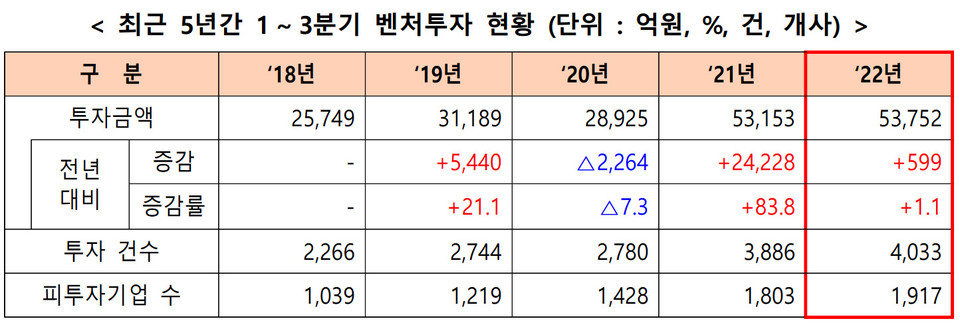

올해 1~3분기 벤처투자가 5조 3752억 원으로 집계돼 역대 최대치를 기록한 것으로 나타났다. 중소벤처기업부는 올해 1~3분기 벤처투자와 벤처펀드 결성 실적을 집계한 결과, 이 같이 나타났다고 27일 밝혔다.

올해 1~3분기 벤처투자 실적은 종전 역대 최대인 지난해 1~3분기의 5조 3153억 원 대비 1.1% 증가한 5조 3752억 원을 기록했다. 투자 건수(4033건), 피투자기업 수(1917개사) 역시 1~3분기 역대 최다인 것으로 확인됐다.

투자실적을 분기별로 살펴보면, 올해 1분기 투자는 2조 2116억 원으로 종전 1분기 최고치인 2021년 1분기 1조 3187억 원 대비 67.7%(8929억원) 증가했다. 2분기는 1조 9111억 원으로 지난해 2분기 1조 9053억 원 대비 0.3%(58억 원) 증가했으나 전년 동분기 대비 증가율은 1분기와 비교해 둔화(67.7%→0.3%)했다. 3분기 투자는 지난해보다 40.1% 감소(-8388억 원)한 1조 2525억 원으로, 불확실성과 금리인상 기조의 장기화로 인한 전 세계적인 벤처투자심리 악화가 국내 벤처투자시장에서도 본격화되는 양상을 보였다.

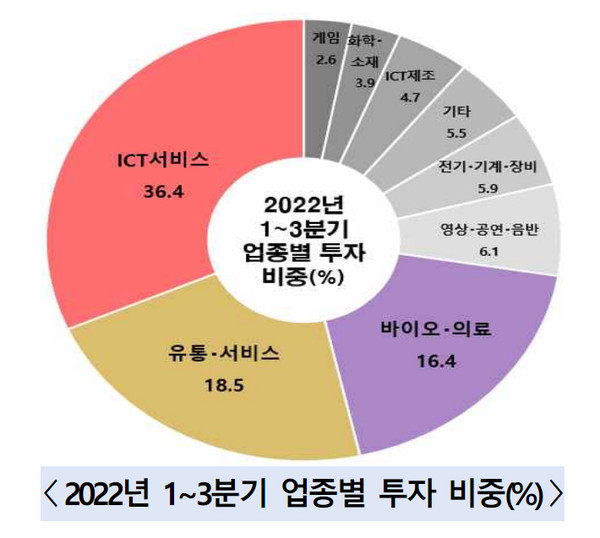

업종별로 살펴보면, 투자 상위 3개 업종인 정보통신기술(ICT) 서비스(36.4%), 유통·서비스(18.5%), 바이오·의료(16.4%) 업종에 전체 벤처투자의 71.3%가 집중됐다. 이들이 차지하는 비중은 지난해 73.0%와 유사했으나 각 업종별 증감 양상에는 차이가 있었다.

코로나19 이후에도 디지털 전환기에 각광받는 정보통신기술(ICT) 서비스 업종 투자는 3859억 원(24.6%) 증가한 1조 9572억 원으로 투자액과 투자 증가액 모두 전 업종 중 가장 높게 나타났다. 바이오·의료 업종 투자는 8787억 원으로 여전히 상위 투자업종이었으나 최근 상장 바이오 기업의 주가하락과 기술특례상장 기준 강화 등 회수시장의 불확실성으로 투자가 27.4% 감소(-3323억 원)했다.

창업 초기기업(업력 3년 이하)에 대한 투자는 1조 5633억 원으로 전년 동기 대비 28.1%(3429억 원) 증가했다. 이에 따라 초기기업 투자가 전체 벤처투자에서 차지하는 비중은 29.1%로 6.1%p 상승했다. 기업가치 하락기를 맞아 가격 협상이 상대적으로 용이하고 중·장기적으로 고수익을 기대할 수 있는 초기기업에 대한 벤처캐피탈들의 선호가 증가하면서 이들 기업에 대한 벤처투자도 늘어난 것으로 중기부는 파악했다.

중기·후기기업 투자는 각각 10.4%(-2546억 원), 1.7%(-284억 원) 감소했다. 이 기간 후속투자는 3조 8643억 원으로 전년 동기 대비 0.6%(232억 원) 증가했다. 1~3분기 전체 벤처투자(5조 3752억 원) 중 후속투자 비중은 71.9%로 전년 동기보다 소폭 하락(-0.4%p)했다.

최근 5년간 후속투자 비중은 상승하는 양상(2018년 61.6%→2022년 71.9%, 10.3%p)이나 올해 후속투자를 분기별로 보면 감소(1분기 76.5%→2분기 69.8%→3분기 66.9%)하는 추세가 나타났다. 이는 최근 초기기업에 대한 벤처캐피탈들의 선호가 반영된 결과로 풀이된다고 중기부는 설명했다.

벤처투자를 받은 기업 중 1~3분기 동안 100억 원 이상 대형투자를 유치한 기업은 역대 최다인 120개사로 전년 동기 105개사보다 15개사 늘었다.

다만, 연간 투자유치액이 3분기 들어 새롭게 100억 원 이상이 된 기업 수는 22개사에 머무르면서 지난해 43개사, 2020년 27개사에 이어 세 번째로 나타나 투자시장 추세와 유사한 양상을 보였다.

올해 1~3분기는 278개의 벤처펀드가 7조 517억 원 규모로 결성되면서, 펀드 수와 펀드 결성액이 역대 1~3분기 최고를 기록했다. 분기별로 살펴보면 1·2·3분기 모두 종전 역대 최대 실적인 지난해 같은 기간 실적을 경신한 것으로 확인됐다.

1분기 펀드 결성은 지난해 1분기 1조 5762억 원보다 1조원 이상 증가(69.1%)한 2조 6646억 원으로 1분기 최초로 2조원을 돌파했다. 2분기 역시 종전 최대 실적인 지난해 1조 2699억 원보다 40.7%(5168억원) 늘어난 1조 7867억 원의 펀드가 결성됐다. 3분기는 종전 역대 최대였던 지난해보다 소폭 상승(0.6%, 161억 원)해 2조 6004억 원의 펀드가 결성됐으나 증가율은 둔화(1분기 69.1%→2분기 40.7%→3분기 0.6%)하는 추세를 보였다.

벤처펀드의 출자자 현황을 살펴보면, 모태펀드 등 정책금융 출자는 전년 동기와 유사한(0.3%, 52억 원) 1조 5687억 원 규모로 전체 출자의 22.2%를 차지했다.

반면, 민간부문 출자는 41.8%(1조 6161억 원) 늘어난 5조 4830억 원으로 전체 출자의 77.8%를 차지하고 있는 것으로 파악됐다.

정책금융 출자자를 살펴보면 모태펀드 출자는 8363억 원으로, 추경 등으로 모태자펀드 결성이 활발했던 지난해보다 22.6% 감소(-2440억 원)했다.

산업은행, 정부기금 등이 포함된 기타정책기관은 12.8%(306억 원) 증가한 2698억 원, 성장금융은 89.6%(2186억 원) 늘어난 4626억원을 출자했다.

민간부문 출자자 중에서는 시중은행 등 금융기관 출자액이 2배 이상(106.7%, 9211억 원) 증가한 1조 7847억 원으로, 전체 출자의 4분의 1(25.3%)을 차지하는 것으로 파악됐다.

개인 출자는 19.4%(1763억 원) 증가한 1조 869억 원으로 2018년과 비교하면 6배 이상(508.6%, 9083억 원) 늘었다. 중기부는 이는 최근 주식시장에 활발하게 참여하고 있는 개인들의 금융투자에 대한 수준이 높아짐과 동시에 벤처투자에 대한 관심도 커지면서 개인들이 적극적으로 벤처펀드 출자에 참여하고 있는 것으로 풀이된다고 부연했다.

법인 출자는 1조 3001억 원으로 대기업들의 벤처펀드 출자를 통한 투자기조가 이어지면서 출자액이 23.5%(2470억 원) 늘어났다.

이영 중기부 장관은 "1~3분기 벤처투자와 벤처펀드 결성은 역대 최대를 기록했으나 최근 고금리·고물가·고환율 등 복합적인 경제 리스크로 벤처투자 심리가 보수적으로 변하고 있다"라며 "이에 대응해 중기부는 조만간 벤처투자 촉진 및 국내외 모험자본 유입 확대 방안 등을 담은 벤처투자 생태계 역동성 강화 대책을 발표할 것"이라고 밝혔다.

라이프인 열린인터뷰 독점기사는 후원독자만 볼 수 있습니다.

후원독자분들은 로그인을 하시면 독점기사를 바로 볼 수 있습니다.

후원독자가 아닌 분들은 이번 기회에 라이프인에 후원을 해보세요.

독립언론을 함께 만드는 자부심을 느낄 수 있습니다.